Viele Trading-Einsteiger entscheiden sich für das Daytrading mit CFDs. Der Hauptgrund dafür: CFDs ermöglichen ein starkes Hebeln der Positionen, sodass ein Vielfaches des Eigenkapitals gehandelt werden kann und damit Daytrading mit geringem Kapital möglich wird. Der gehebelte Handel birgt allerdings auch Risiken, mit denen sich jeder Trader eingehend beschäftigen sollte. Nicht umsonst schafft es nur ein verschwindend geringer Teil der Anfänger hier im Plus zu bleiben.

Hintergrund: Funktionsweise von CFDs

Ein CFD oder contract for difference (Differenzkontrakt) ist ein Derivat auf einen Basiswert, zum Beispiel auf eine Aktie, einen Rohstoff oder ein Währungspaar. Steigt oder fällt der Kurs des Basiswerts im Daytrading, steigt oder fällt auch der CFD. Um einen CFD auf einen Basiswert zu kaufen, ist als Eigenkapital nur ein Bruchteil des tatsächlichen Marktwerts zum Kaufzeitpunkt nötig.

Dieser Bruchteil muss mindestens als Sicherheit oder Margin auf dem Konto hinterlegt sein. Dabei hängt die Höhe der nötigen Margin von den gewählten Handelsinstrumenten und deren spezifischen Risiken ab. Die Margin wird in Prozent ausgedrückt und entspricht einem bestimmten Hebel. Der Hebel drückt das Verhältnis von Margin und maximal handelbarem Kapital als ein Vielfaches aus.

Übersicht maximale Hebel für Privatanleger

Hebel 1:30 = 3,33% Margin für Forex Majors (wichtige Währungspaare wie Euro-US-Dollar oder Britisches Pfund-US-Dollar)

Hebel 1:20 = 5% Margin für wichtige Indices wie DAX, S&P 500 und Dow Jones, für Gold sowie für Nebenwerte im FOREX-Handel

Hebel 1:10 = 10% Margin für Rohstoffe mit Ausnahme von Gold

Hebel 1:5 = 20% Margin für Aktien und andere Einzelwerte

Hebel 1:2 = 50% Margin für Kryptowährungen

Warum stellt der CFD-Handel auf Margin ein erhöhtes Risiko beim Daytrading dar?

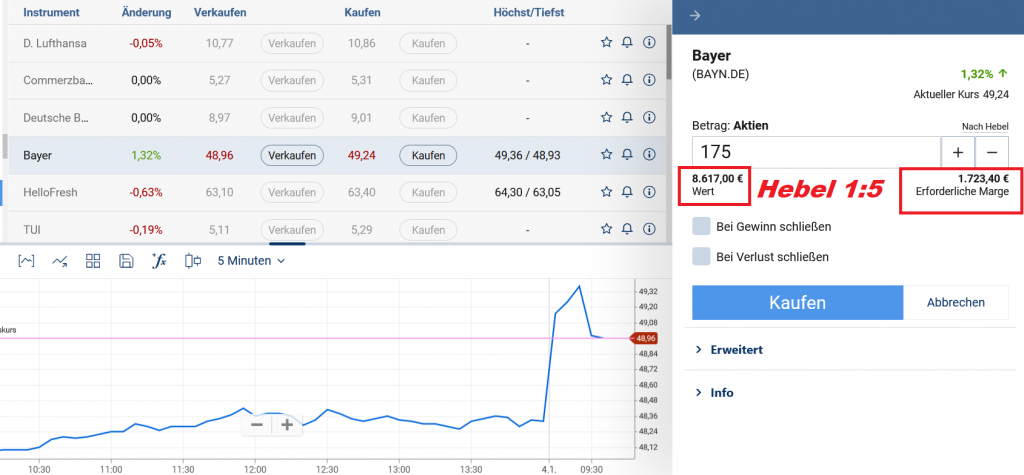

Durch das Hebeln von Positionen ergibt sich eine vervielfachte Partizipation an den Kursbewegungen des Basiswerts. Es sind also größere Gewinne möglich als beim Daytrading des Basiswerts selbst. Zugleich steigt aber auch das Risiko entsprechend größerer Verluste, wie das folgende Beispiel zeigt:

Durch das Hebeln von Positionen ergibt sich eine vervielfachte Partizipation an den Kursbewegungen des Basiswerts. Es sind also größere Gewinne möglich als beim Daytrading des Basiswerts selbst. Zugleich steigt aber auch das Risiko entsprechend größerer Verluste, wie das folgende Beispiel zeigt:

Der Trader kauft 100 CFDs auf eine Aktie mit einem Preis von 100 Euro, investiert also insgesamt 10.000 Euro. Der Eigenanteil (die Margin) beträgt 20 % dieses Preises oder 500 Euro. Nun steigt der Kurs der Aktie im Daytrading um 5 Prozent auf 105 Euro. Der Trader verkauft die Position und realisiert einen Gewinn von 100 x 5 Euro, also 500 Euro oder 100 %. Das Risiko ist ebenso hoch. Fällt der Kurs der Aktie um 5 Prozent auf 95 Euro liegt der Verlust ebenfalls bei 500 Euro. Das gesamte eingesetzte Eigenkapital wurde verbraucht.

Das Beispiel zeigt, wie wichtig es beim Daytrading mit CFDs ist, Positionen durch Stop-Loss-Orders abzusichern, um das Risiko unter Kontrolle zu halten. Bei einer Stop-Loss-Order erfolgt ein automatischer Verkaufsauftrag, sobald der Kurs auf einen frei vom Trader wählbaren Preis fällt. Handelt es sich um eine Short Position, bei der die Risiken nicht in fallenden, sondern in steigenden Kursen bestehen, erfolgt die Absicherung analog durch eine Stop-Buy-Order.

Die Nachschusspflicht beim Daytrading mit CFDs

Bis zum 1. August 2018 konnten Broker für alle CFD-Konten das Mittel der Nachschusspflicht nutzen, heute gibt es diese für Privatanleger bzw. Hobbytrader aber nicht mehr. Damit ist das verpflichtende Nachschießen von Kapital gemeint, wenn das als Margin hinterlegte Eigenkapital nicht mehr ausreicht, um die aufgelaufenen Verluste zu decken. Schoss der Trader kein Kapital nach, kam es zur zwangsweisen Schließung von Positionen. Das konnte auch geschehen, wenn die Positionen bereits so weit in den Verlust gelaufen waren, dass ein negativer Kontosaldo entstand.

Diese Gefahr besteht beim Daytrading grundsätzlich weniger als bei Positionen, die über Nacht gehalten werden. Zwischen dem Schlusskurs eines Tages zum Eröffnungskurs des nächsten Tages liegen häufig sogenannte Gaps, also Kurslücken. Diese können zwar auch im Tagesverlauf auftreten, sind hier aber in der Regel kleiner und seltener.

Auch das Setzen einer Stop-Loss-Order eliminiert das Risiko der Gaps nicht. Die Kurslücke ist ja eben dadurch definiert, dass über bestimmte Preisspannen hinweg überhaupt kein Handel stattfindet. Der Verlust, der sich aus der Differenz zwischen einem Stop-Kurs und einem Ausführungskurs ergibt, wird auch als Slippage bezeichnet.

Der Status des professionellen Traders

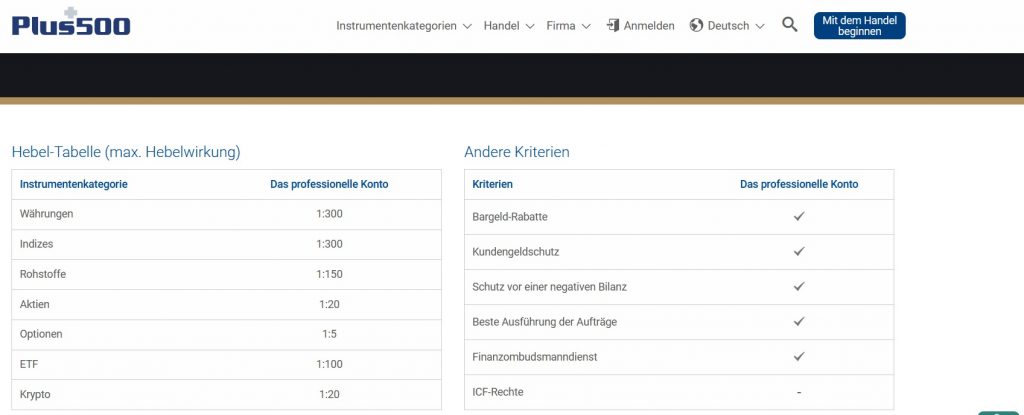

Seit August 2018 ist die Nachschusspflicht in der EU nur noch für professional clients, also für professionelle Trader zulässig. Darunter sind aber nicht Konten für Finanzinstitute oder hauptberufliche Trader zu verstehen, sondern prinzipiell kann jeder Hobbytrader als professioneller Trader eingestuft werden. Wie man diesen Status erhalten kann, ist von CFD Broker zu CFD Broker etwas unterschiedlich, zumeist reicht es aber aus zwei der folgenden Voraussetzungen zu erfüllen:

- Der Status des professionellen Traders kann für Portfolios ab einem Wert von 500.000 Euro gewährt werden.

- Eine weitere Möglichkeit ist, dass der Trader mindestens zehn Trades in einer Höhe von mindestens 10.000 Euro pro Quartal nachweisen kann.

- Eine mindestens einjährige Tätigkeit in der Finanzbranche in einer Position, die Fachwissen über CFDs erfordert, gehört ebenfalls zu den möglichen Qualifikationen zur Erlangung. Allerdings haben professionelle Konten keine ICF Rechte!

Ein professionelles Konto ist aber nicht automatisch mit einer Nachschusspflicht verbunden. Dies ist vom CFD Broker abhängig und die meisten Anbieter verzichten auch im Rahmen ihrer professionellen Konten darauf, wie beispielsweise der Sieger in unserem Daytrading Broker Test.

Zugleich mit dem Verbot der Nachschusspflicht wurden die oben aufgeführten maximalen Hebel beziehungsweise Margins für das Trading mit CFDs etabliert. Für die professionellen Trader sind Hebel von bis zu 1:300 möglich.

Für den privaten Trader bringen die Beschränkungen der Risiken durchaus Vorteile. Zu den seit 2018 geltenden Regelungen gehört nämlich auch, dass das Risiko negativer Kontosalden vom Broker getragen werden muss. Schon vor der Regeländerung durch die ESMA (European Securities and Markets Authority) war es üblich, dass sich Broker durch einen Stop-Out-Level schützen.

Der Stop-Out-Level beim Daytrading mit CFDs

Der Stop Out Level vom Broker wird oberhalb der Margin gesetzt. Es besteht also noch ein gewisser Puffer, bis die Margin im Verlustfall tatsächlich aufgebraucht ist. Auch bei Konten ohne Nachschusspflicht gibt es diese Stop Out Levels. Die Positionen werden dann vom Broker einfach geschlossen, ohne dass vorher ein Margin Call (Aufforderung zum Nachschießen von Kapital) erfolgt. Faktisch holt der Broker mit dem Stop-Out nur die Risikobegrenzung nach, die der Trader durch das Setzen von Stop-Loss-Orders eigentlich selber übernehmen sollte.

Zum Üben empfehlen wir wie immer das Daytrading Demokonto von Plus500, weil es völlig reale Bedingungen mit allen aktuellen Börsenkursen und Funktionen bietet. Außerdem ist es sehr schnell, in gerade einmal 15 Sekunden, ohne Angabe irgendwelcher persönlicher Daten nutzbar. Einfach auf der Website von Plus500 auf „Gratis-Demo probieren“ klicken, eine E-Mail-Adresse und ein Passwort als Login-Daten eingeben und schon kann es losgehen!